所谓核心宽基指数,是指对A股市场代表性最强的宽基指数,具体来说,它们是:上证指数、上证50、沪深300、中证500、中证1000、科创板指、科创50。

这7只指数,各自代表了不同的局部市场和风格。

比如,上证指数代表大中盘价值风格,上证50代表超大盘价值风格,沪深300代表大盘价值风格,中证500代表中盘成长风格,中证1000代表小盘成长风格,创业板指代表深市创业板的中大盘成长风格,科创50是沪市科创板的中盘成长风格。

对个人投资者来说,如果没有什么时间和精力来研究分析股市,或者说愿意遵循简单原则,简单投资,轻松投资,完全可以不管市场中的其他任何指数和股票,就只做这7只指数就行了。

这7只指数风格各异,走势不完全相关,存在风格轮动现象,足以给我们提供轮动交易机会。

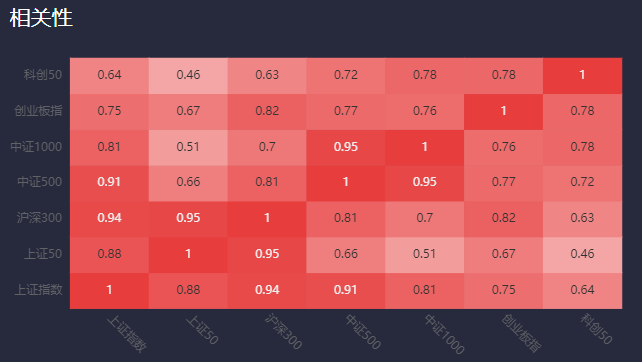

下图是7只核心宽基指数的相关性图,根据近3年数据计算:

上证指数、上证50和沪深300这三只指数的相关性很高,算一类,中证500和中证1000很高,也算一类,创业板指和科创50,跟其他指数的相关性都不算很高,可以各算成一类。

另外,作为核心宽基指数,它们有一个很大的优点,那就是:长期上涨的确定性最高,是分享经济社会增长红利的最佳标的。

只要不是买在明显的估值高位和股价高位,或者频繁高买低卖瞎操作,仅仅是长期持有,就可以给我们带来不错的回报。

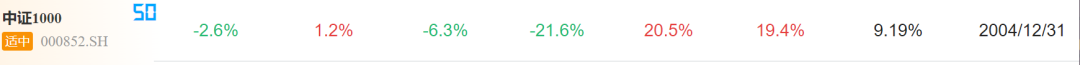

从历史回报看,除时间较短的科创50之外(基期2019年12月31日),其他6只核心宽基指数自基期以来都是上涨的,下图显示了它们自基期以来历史年化涨幅:

虽然它们的基期不同,不好直接比较,但是起码能看出,它们在长期都是上涨的,回报水平在5~10%左右。

如果考虑指数不含分红,且目前A股市场正处于历史低位,我觉得这个预期回报可以再拔高一点,10%左右比较合理且现实。

净资产收益率ROE是企业盈利增长的核心源泉,对股票指数来说,ROE是一个非常重要的指标。

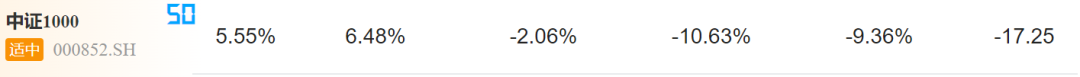

下图显示了这7只指数的最新ROE和历史平均ROE:

它们的历史平均ROE在7~13%,中枢在10%左右。

理论上来说,指数在长期的回报,应该和ROE差不多,从这个数据看,我们前面说的,指数长期年化回报在10%左右,是有道理的。

另外,我们也可以看出,论盈利能力,还是代表大盘风格的上证指数、上证50和沪深300更强,因为它们的成分股基本都是各行各业的龙头,行业竞争之后的胜出者。

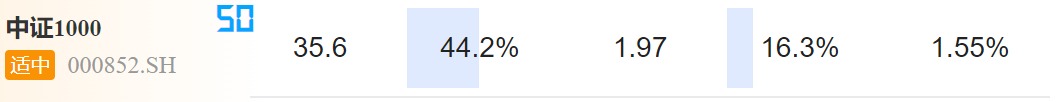

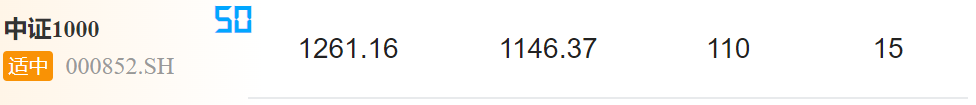

再看它们的最新估值情况:

上证指数、上证50和沪深300的市盈率PE在10~15倍之间,中证500的PE为26.68倍,中证1000是35.6倍,创业板指是31.87倍,科创50的PE最高,82.52倍。

指数宝中给出的估值状态,创业板指是"较低",科创50是"很高",其他都是"适中"。

PE由股价和盈利决定,即:市盈率PE=股价P/盈利E,虽然它们现在的PE不低,但股价位置并不高,主要是因为盈利处于低位,毕竟现在是经济周期谷底。

特别是科创50,股价还没基期点位高,换句话说,这只指数自上市以来,还是跌的。

最后看看这7只指数的跟踪基金:

沪深300的跟踪基金规模独一档最高,10672亿元,上证50、中证500、中证1000、创业板指和科创50的跟踪基金规模都在1000~2000亿级别,上证指数最少,只有113亿元。

要说跟踪基金规模,就不得不提一下我正在定投的中证A500(000510.SH),去年9月底才发布的指数,至今还不到4个月,跟踪基金规模已经高达2564亿元,仅次于沪深300,有成为新一代核心宽基的潜力。

和沪深300、中证500等相比,中证A500在选股时更有特点一些,考虑了ESG,行业分布更均衡,采用"自由流通市值"加权,而不是"总市值"加权,使得指数的行业构成更接近现实行业分布。

中证A500的成份股,覆盖了沪深300和部分中证500,可以近似认为是沪深300和中证500的一个组合,从投资标的的角度来说,更均衡稳健一些,这也是为什么我选了中证A500来按周定投的一个重要原因。

本周定投继续,买入一份南方中证A500ETF联接C(022435),这只A500基金的费率很低,最低的一档,年管理费仅0.15%,托管费0.05%:

下面是我在腾讯理财通里的实盘链接,欢迎围观:

(转自:复来指数投资)

MACD金叉信号形成,这些股涨势不错!