来源:紫金天风期货研究所

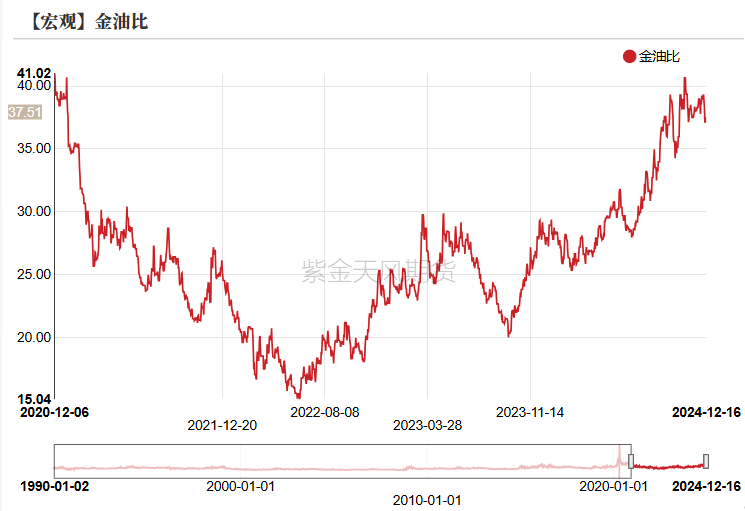

图1:金油比时序图

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所潜在驱动1:

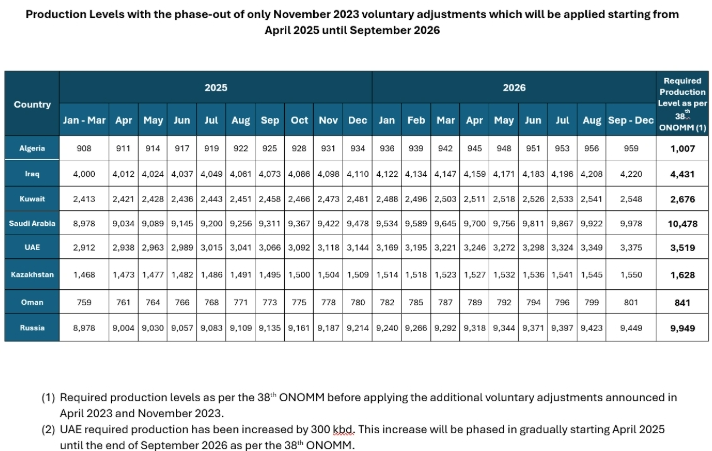

OPEC方面宣布2025年Q1后逐渐恢复产量,虽然当下跟踪其他数据推测OPEC还有继续延长减产的可能,静态推演来看,弱需求的背景下,原油价格重心进一步下移概率仍偏高。

潜在驱动2:

特朗普自身政策不确定性较大,前期炒作“特朗普交易”过程中,避险性资产如黄金、比特币等表现较为强势,特朗普2.0时代也会给黄金上方带来比较多的想象空间。

潜在驱动3:

海外经济下行压力偏大的同时,国外各国政府右倾化较为明显,进而有向经济端传导的倾向,如全球贸易保护主义盛行等,在此背景下敏感国家间摩擦升级概率提升,资金端也有进一步的避险倾向。

潜在驱动4:

回顾今年年初我们也给了原油供需基本面偏弱,地缘端变数较多的基准假设, 2024年金油比持续走强,线性外推来看2025年可能会走出类似行情。

潜在风险1:

特朗普在选举期间即提出调停俄乌和巴以冲突,若此假设如期落地,地缘溢价的阶段性回吐也会带来黄金等避险资产的阶段性回调。

潜在风险2:

特朗普1.0时期对伊朗方面采取收紧能源制裁等措施,若2.0时代进一步延续其政策,则可能对油价的基本面产生较大影响,重点关注制裁的演绎路径。

图2:基准情形假设,OPEC产量回补的时间点为2025年Q2

数据来源:OPEC、紫金天风期货研究所

数据来源:OPEC、紫金天风期货研究所图3:动态推演下,2025年年度原油供需依旧偏弱

数据来源:紫金天风期货研究所

数据来源:紫金天风期货研究所作者:王谦

期货从业证号:F03123709

交易咨询证号:Z0019934

联系方式:jwangqian@zjtfqh.com

免责声明

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。

(转自:紫金天风期货研究所)