导读

分享经济发展之果,增加财产性收入之源,投资市场承载了众多投资者的希望。

但盈亏同源,收益与风险并存,市场的波动也是每个投资者都可能面临的挑战。

市场震荡自有逻辑。广发基金与上海证券基金评价团队联合开设《广发现》专栏,以广阔的历史数据为基,力图洞察市场周期,发现长期机会,给投资者以指引。

我们相信,识航道,坐坚船,掌好舵,远航必达目标;尊重市场,理性投资,恪守纪律,收获就在前方。

让我们一起,见多识广,发现机遇,知行合一,成为聪明的投资者。

“全球资产配置之父”加里·布林森,曾通过大量数据的研究得出过这样的结论:在影响投资收益的因素中,资产配置的因素占到了惊人的91.5%。这是因为资产配置可以利用不同资产之间的低相关性,来降低整体波动、提高投资性价比。

通常来说,资产配置包括两层含义:第一层是要把资金合理分配在股票、基金、债券等大类资产上,兼顾组合的收益性和安全性;第二层是在每一类资产的内部也要合理分配,不要集中在单一行业或品种上。

上一期,我们介绍了该如何根据自己的“口味”来构建股债组合。本期,我们将继续带来两个进阶版的资产配置策略,一起看看吧。

资金等权策略

——把手里的钱平均分配

做资产配置,最简单直接的方式是从资金端入手。我们可以把手中的钱等分,然后分别将每份资金投入到不同的资产中,来实现组合的均衡配置。

这种配置方式比较直观且便于操作,它能够均匀地让资金投资在各类资产中,以确保当某类资产行情来临时,组合内总是具有一定比例的对应资产,尽量不错过任何一段行情。

01 大类资产等权

以国内市场为例,我们用中证800指数、中债综合指数和上金所SGE黄金来分别指代股票、债券、黄金三类资产,构造一个“三资产等权组合”。

根据三个指数在2013~2024年期间的历史表现,测算出该组合的表现如下:

在收益层面,该组合的长期收益率约为6.49%,虽然低于股票,但高于债券和黄金;

在回撤层面,该组合自2012年以来的最大回撤约为20.85%,虽然回撤控制能力不及债券,但相比股票和黄金的55.99%和36.18%,还是有着显著的风险控制优势。

因此,从收益风险比的角度来看,“三资产等权组合”的配置性价比是较高的。

图:“三资产等权组合”历史表现

数据来源:广发基金,统计区间为2012年12月31日至2024年12月31日,以1000元作为初始资金进行测算,过往数据不代表未来,投资需谨慎

02 资产内部等权

其实,不止在大类资产中,在资产内部也可以同样采用资金等权策略,进一步实现均衡配置。

例如,在股票资产中,我们可以依据上市公司所属的不同行业、板块或者风格,通过资金等权配置的方式来构建一个均衡组合。

图:股票资产内部的风格均衡配置

同理,我们在债券配置中,也可以依据债券的具体券种、发行人行业、债券剩余期限等因素,进行均衡配置。

风险平价策略

——把资产风险纳入考虑

在实际投资中,各类资产的投资风险往往有着很大的差异。例如,A股自2010年以来的最大回撤可能达到50%以上,但同期的债券指数却可以控制在3.6%左右,股票的整体投资风险要远远高于债券。

如果采取资金等权策略,虽然每种资产的配置比例相同,但组合的整体风险仍然主要由股票所决定。也就是说,资金等权的均衡配置,并不意味着投资风险也是均衡的。

如果想均衡地配置风险,风险平价策略是不二之选,而这种策略还可以进一步细分为全天候策略和等风险贡献模型。

01 全天候策略

这一策略的核心,是强调各类资产的波动主要受到经济增长和通货膨胀两大因素的影响。

我们用经济增长率和通胀率划分为四个维度,在不同的经济形势下,受益的资产类型也不一样:增长超于预期,利好股票和大宗商品;通胀超于预期,利好大宗商品;增长低于预期,利好债券;通胀低于预期,利好股票和债券。

图:四种情景假设和利好资产情况

考虑到预判经济形势的难度较高,很多投资者会选择均衡地把资产配置在上述4种可能发生的情形中,进一步分散风险。

简单来说,全天候策略采取的是均衡化风险的投资模式,它不对未来的宏观经济状况做出判断,而是均衡地押注在所有可能出现的场景中。那么,无论未来的经济周期如何,投资者都可以借助这一策略来控制风险降低整体波动。

02 等风险贡献模型

这个模型是从资产自身的特征出发,通过波动率和相关性来衡量资产的投资风险,并通过数理方法计算出最优的配置权重,实现各个资产对组合的风险贡献相等,从而达到风险平价的目的。

我们同样以股、债、黄金构建的“三资产组合”为例,测算其资金等权组合和风险平价组合在2013~2024年期间的历史表现,可以看出:在等风险贡献模型下,风险平价组合的整体表现明显比等权组合更为平滑。

具体来看,风险平价组合的长期投资回报率约为5.31%,虽然收益和资金等权组合的差距不大,仅有1%左右,但前者的最大回撤仅有3.58%,比后者的20.85%优化了近17%,风险收益比显著提升。

图:三资产等权组合VS风险平价组合历史表现

数据来源:广发基金,统计区间为2012年12月31日至2024年12月31日,以1000元作为初始资金进行测算,过往数据不代表未来,投资需谨慎

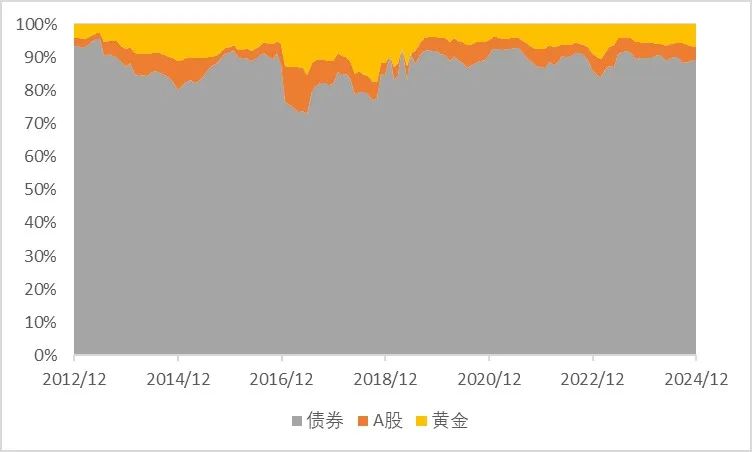

进一步对比这两个组合的资产配置情况,还可以发现:风险平价组合内的债券占比更高,股票和黄金的合计权重在多数时候不超过20%;而在资金等权组合里,股票+黄金的权重约占到组合的2/3。

这是由于风险平价策略考虑到股票和黄金的波动比债券要高很多,因此只配置了少量的股票和黄金仓位,就已经达到了和配置大量债券相同的风险水平。

图:三资产风险平价组合结构

数据来源:广发基金,统计区间为2012年12月31日至2024年12月31日,过往数据不代表未来,投资需谨慎

数据来源:广发基金,统计区间为2012年12月31日至2024年12月31日,过往数据不代表未来,投资需谨慎2024年是投资市场跌宕起伏的一年,2025年,我们依然不预测、只应对,不断学习新的知识来寻找“鱼多的池塘”,用多元和均衡的资产配置来追求“行至千里”。

不管是工作还是投资,都是为了让自己和家人的生活更加美好。春节将至,祝大家平安喜乐,顺遂无虞,皆得所愿,账户长红!

(本文作者:广发基金投顾团队 朱坤)

MACD金叉信号形成,这些股涨势不错!